Pandemia Covid-19 zmieniła konserwatywne myślenie o równowadze w finansach państwa, ale z pewnością nie na tyle, aby pozbyć się z konstytucji zapisu o limicie długu publicznego.

Myślenie o roli państwa w przeciwdziałaniu skutkom kryzysu jest dzisiaj inne niż to po kryzysie z 2008 r. Idzie to w parze z naturą załamania: w 2008 r. to zbyt ryzykanckie podejście sektora finansowego było winne zapaści, w pandemii zaś to zakazy i ograniczenia nałożone na przedsiębiorców, a mające na celu ograniczenie rozmiarów pandemii, doprowadziły do niewydolności firm.

W 2008 r. odpowiedzią na konsekwencje ryzykanctwa i rozrzutności było austerity (“zaciskanie pasa”) i dyscyplina budżetowa; w 2020 r. intuicyjne wydaje się wsparcie przedsiębiorców z budżetu państwa, w myśl zasady: państwo zakazało, państwo zrekompensuje i pobudzi do rozwoju.

W tym miejscu jednak reżimy fiskalne zaczynają stanowić przeszkodę. W Polsce limit zadłużenia względem PKB wpisany jest do konstytucji i wynosi 60 proc.

“Nierozsądnym było w ogóle wpisanie do konstytucji limitu zadłużenia. Konstytucja powinna się skupiać na ogólnych ideach i założeniach, a nie na konkretnych liczbach”, uważa Olivier Blanchard, jeden z najczęściej cytowanych makroekonomistów na świecie, pełniący w latach 2008-2015 funkcję głównego ekonomisty Międzynarodowego Funduszu Walutowego.

“Zmiana konstytucji nie jest łatwym przedsięwzięciem, ale myślę, że w tym konkretnym punkcie jest to warte rozważenia”, dodaje.

Rodzi się więc kilka pytań: czy faktycznie błędem było wpisanie limitu do konstytucji? Dlaczego taka decyzja została podjęta? Czy warto to zmieniać?

Jak to było z konstytucją?

“Nie wolno zaciągać pożyczek lub udzielać gwarancji i poręczeń finansowych, w następstwie których państwowy dług publiczny przekroczy 3/5 wartości rocznego produktu krajowego brutto. Sposób obliczania wartości rocznego produktu krajowego brutto oraz państwowego długu publicznego określa ustawa”, głosi artykuł 216., punkt 5. ustawy zasadniczej.

Taki zapis w konstytucji nie jest standardem, w Europie Polska jest jednym z kilku wyjątków.

Ustalanie konkretnych limitów zadłużenia na poziomie ustaw zasadniczych zaczęło być modne po poprzednim kryzysie. W 2009 r. do niemieckiej konstytucji zawitało Schuldenbremse, które od 2011 r. wyznacza cele redukcji deficytu budżetowego zarówno w landach, jak i na szczeblu państwowym.

Schuldenbremse w niemieckiej ustawie zasadniczej zakazuje zaciągania długu w celu sfinansowania strukturalnego (niezwiązanego z dekoniunkturą) deficytu landom i ogranicza go dla rządu w Berlinie do maksymalnie 0,35 proc. nominalnego PKB. Przewiduje się od tego wyjątki w przypadku klęsk żywiołowych lub kryzysów gospodarczych: w tym celu wdrożony został mechanizm procyklicznego salda budżetowego, tzn. komponowanie budżetu z nadwyżką w okresie wzrostu i deficyt w okresie dekoniunktury – do obliczeń służy specjalny wzór.

Aby zmienić niemiecką konstytucję (w org. Grundgesetz für die Bundesrepublik Deutschland) potrzeba zgody dwóch trzecich parlamentarzystów zasiadających w Bundestagu i dwóch trzecich reprezentantów z Bundesratu (izba parlamentu, do której wybierani są w wyborach bezpośrednich jako przedstawiciele landów). Sukces w przekonaniu dwóch trzecich delegatów poprzedzała płomienna debata, skutkiem której zapis jest precyzyjnie zdefiniowany i zniuansowany.

Po rozwiązanie bardziej korespondujące z tym, co mamy w Polsce sięgnęła w 2011 r. Hiszpania. Wtedy na poziomie konstytucji ustalono, że od 2020 r. hiszpański dług ma nie przekraczać 60 proc. PKB, a deficyt budżetowy ma być ograniczony do 3 proc. PKB.

Przed kryzysem z 2008 r. Hiszpania nie była szczególnie zadłużonym krajem – jeszcze w 2007 r. jej dług publiczny wynosił ok. 40 proc. PKB. Jednak postkryzysowe bailouty banków i spowolnienie gospodarcze wywindowały poziom długu do 62 proc. w 2010 r., a także doprowadziły do znacznego obniżenia ratingu kredytowego kraju. S&P pierwszy raz w styczniu 2009 r. zjechał z AAA do AA+, w 2011 r. było to AA-, a na koniec 2012 r. ocena osiągnęła BBB-. Wprowadzenie ograniczeń miało więc na celu przywrócenie wiarygodności Hiszpanii w oczach inwestorów zagranicznych.

O polskim zapisie mówi się, że był wynikiem targu politycznego. Konstytucję uchwalała II kadencja Sejmu; w ławach poselskich zasiadali posłowie wielu ugrupowań i ścierało się wiele interesów. Na wprowadzeniu limitu zadłużenia zależało Unii Wolności, której od 1995 r. przewodził prof. Leszek Balcerowicz.

“Brałem udział w dyskusji na temat tego zapisu”, wspomina prof. Stanisław Gomułka w rozmowie z 300Gospodarką. “W tej sprawie decydującym argumentem za przyjęciem limitu był zapis w Traktacie o UE z Maastricht w r. 1992, że w państwach aspirujących do bycia członkami UE relacja długu publicznego do PKB nie może przekraczać właśnie 60 proc. PKB. Rząd Mazowieckiego już od początku transformacji pod koniec roku 1989 zakładał, że Polska będzie zabiegać o wejście do UE. W dyskusji z Leszkiem Balcerowiczem na ten temat przy okazji pisania Konstytucji przyjęliśmy obaj pogląd, że wpisanie tego limitu ułatwi rządom w przyszłości spełnienie przez Polskę tego warunku”, tłumaczy.

23 lata punktu 5.

Koncepcja trzymania w ryzach finansów publicznych była balsamem dla zbolałej inflacją ekonomicznej duszy Polaków. Ideologicznie wpisała się idealnie w Zeitgeist.

“Z perspektywy 1997 r. wpisanie tych 60 proc. wydawało się racjonalne, bo faktycznie mieliśmy okres, kiedy państwo polskie w PRL-u było zadłużone ponad stan, bo z tego finansowało swoją modernizację w latach 70. Koszty obsługi tego zadłużenia były tak wysokie, że był on spłacany jeszcze w pierwszych latach XXI w.”, wspomina Piotr Arak, szef Polskiego Instytutu Ekonomicznego, publicznego think tanku, który podlega pod Kancelarię Premiera.

Sam zapis przez te wszystkie lata miał swój bardzo praktyczny wymiar: zwiększenie wiarygodności wśród kredytodawców.

“To było dobre rozwiązanie na pewne czasy. Agencje ratingowe, rynki finansowe cenią sobie ten zapis, bo mało krajów ma wpisany taki poziom do konstytucji”, mówi 300Gospodarce Ernest Pytlarczyk, główny ekonomista banku Pekao SA.

“Limit zadłużenia był jedną z instytucji stabilizujących, o które zadbali ojcowie polskiej transformacji”, mówi z kolei Andrzej Rzońca, profesor Szkoły Głównej Handlowej, były główny ekonomista Platformy Obywatelskiej. “Dzięki tym instytucjom polska gospodarka należała do najbardziej stabilnych w Europie. Suchą nogą przeszliśmy przez kryzys azjatycki i rosyjski, pęknięcie bańki internetowej, globalny kryzys finansowy i kryzys zadłużeniowy w strefie euro. W Europie nikomu się to nie udało, a poza Europą – tylko Australii. Owa stabilność była jednym ze źródeł naszego sukcesu gospodarczego. Przez 30 lat wolności nadrobiliśmy całość zapóźnienia wynikającego z 45 lat socjalizmu, jeśli mierzyć je wielkością luki w dochodzie na mieszkańca wobec Niemiec”, argumentuje.

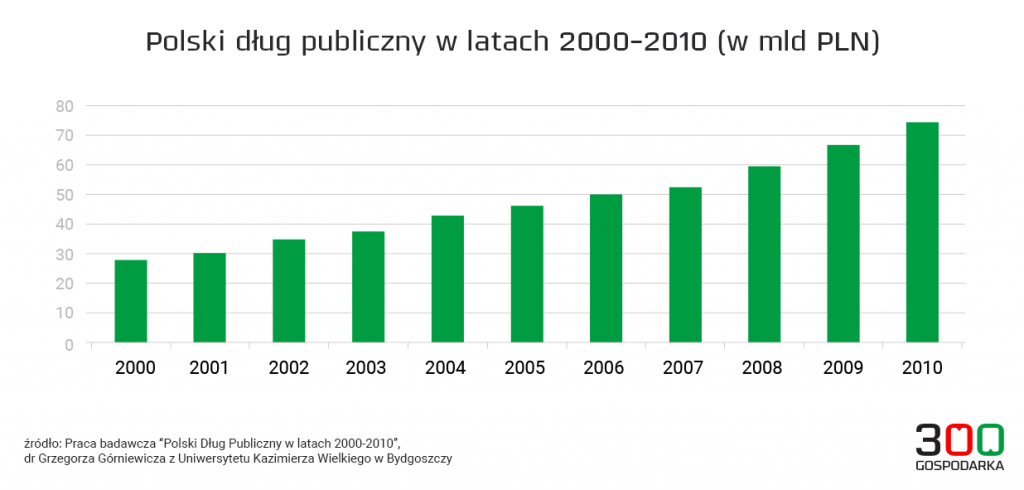

Była wiarygodność, więc płynął kapitał. W pracy badawczej “Polski Dług Publiczny w latach 2000-2010” dr Grzegorz Górniewicz z Uniwersytetu Kazimierza Wielkiego w Bydgoszczy wskazuje, że do końca 1999 r. w Polsce szczegółowo ewidencjonowano tylko dług budżetu państwa, a kompleksową ewidencję, uwzględniającą między innymi zadłużenie jednostek samorządu terytorialnego, wdrożono dopiero w 2000 r.

Dlatego pierwsza dekada, którą można miarodajnie przeanalizować, zaczyna się w 2000 r. I tak pierwsze dziesięć lat to okres permanentnego wzrostu polskiego długu publicznego: w 2000 r. wynosił on nieco ponad 280 mld zł, a w 2010 r. osiągnął 747,9 mld zł – 52,8 proc. PKB.

Ale od 2009 r. – jak to ujmuje Ernest Pytlarczyk – dług jest “systematycznie zmiękczany”.

“Na początku myślano, że tego sufitu tak łatwo nie osiągniemy, jednak już w 2009 r. zaczęliśmy się do niego zbliżać i zaczęły się pierwsze zabiegi reklasyfikacji części sektora finansów publicznych, jak wyjęcie funduszu drogowego z jego zakresu, później przeniesienie części obligacyjnych z OFE”, opowiada Pytlarczyk.

Gdyby więc liczyć według metodologii unijnej, czyli wraz z zadłużeniem Krajowego Funduszu Drogowego, dług publiczny w 2010 r. wyniósłby 776,8 mld zł, czyli 54,9 proc. PKB.

“Ani w konstytucji, ani też w ustawie o finansach publicznych nie został wprowadzony wymóg, aby sposób liczenia długu publicznego w Polsce był zawsze taki sam jak w UE, czyli w statystyce Eurostatu. To otworzyło furtkę do manipulacji, polegającej na tym, że do długu publicznego nie wlicza się pewnych kategorii zadłużenia”, tłumaczy Stanisław Gomułka.

„W roku 2019 polska metoda liczenia obniżyła dług publiczny o 3 pp. PKB, a w roku 2020 obniży go prawdopodobnie o 12pp. W ten sposób już doszło do ignorowania zapisu konstytucyjnego, bo MF informuje, że wg metodologii UE dług publiczny w roku 2020 przekroczy 62 proc. PKB, a w roku 2021 przekroczy 64 proc. Trudno taką manipulację nazwać pozytywną”, zauważa.

Co teraz?

“Teraz jesteśmy w sytuacji bardzo podobnej do 2009 r., wynosimy pewne wydatki poza bilans, żeby tego progu nie dotknąć. To nie znaczy, że całkowicie można go ominąć, ale można go neutralizować”, tłumaczy Ernest Pytlarczyk.

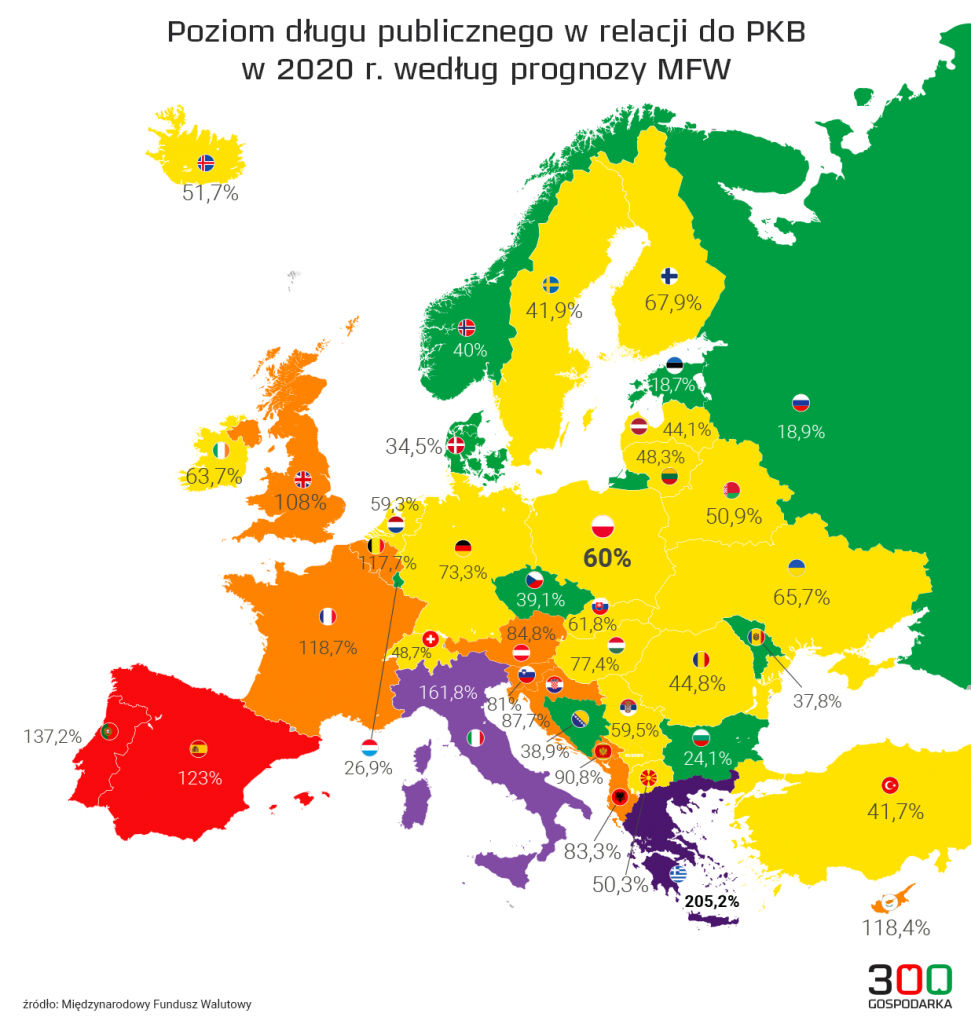

W związku z pandemią wszystkie kraje są na kursie ekstensywnego zadłużania. Z danych Office for National Statistic wynika, że brytyjski dług na koniec lipca 2020 r. wyniósł 100,5 proc. PKB, co oznacza wzrost o 20,4 punktu procentowego w porównaniu z tym samym okresem ubiegłego roku. Po raz pierwszy od 1961 r. dług względem PKB przekroczył granicę 100 proc.

To w strefie funta. W strefie euro, według prognozy Komisji Europejskiej, łącznie stosunek długu publicznego do PKB wzrośnie o 16,7 pkt proc. – do 102,7 proc. PKB. Deficyt budżetowy ma wzrosnąć do 8,5 proc. PKB w 2020 roku z 0,6 proc. PKB w roku ubiegłym.

Wszystkie kraje strefy euro mają w tym roku odnotować deficyty budżetowe przekraczające 3 proc. PKB. Największe prognozowane są dla Belgii, Hiszpanii, Francji i Włoch, które weszły w kryzys z wysokim poziomem długu publicznego do PKB.

Tylko sześć państw strefy euro (Estonia, Luksemburg, Łotwa, Litwa, Malta i Słowacja) utrzyma w 2020 r. wskaźniki zadłużenia poniżej 60-procentowego progu z Maastricht.

A co ze strefą złotego? No cóż, nasz dług względem PKB nie przekroczy 60 proc., bo zakazuje tego konstytucja. Dlatego na nasze wydatki covidowe zadłużają się instytucje, których zobowiązania nie są traktowane jako składowe długu publicznego – Polski Fundusz Rozwoju (PFR) i Bank Gospodarstwa Krajowego (BGK). Znaleźliśmy więc dosyć skutecznie obejście sytuacji.

“Ja mam do tego podejście pragmatyczne: widzę, że sytuacja się zmieniła, widzę, że nie powołując funduszy covidowych byśmy sobie strzelili w nogę i mielibyśmy bardzo głęboką recesję i tym usprawiedliwiam nadzwyczajne działania”, mówi nam Ernest Pytlarczyk.

Sytuacja jest faktycznie nadzwyczajna, niemniej uciekanie się do – skądinąd popularnego również w innych krajach – chowania długu w instytucjach publicznych ma też przeciwników.

“To jest zamiatanie pod dywan”, uważa Gracjan Bachurewicz, prezes Fundacji Lipińskiego i wykładowca na wydziale zarządzania Uniwersytetu Warszawskiego. “Te wszystkie sztuczki to brak transparentności, a to nie zwiększa naszej wiarygodności w oczach inwestorów, zatem ten zapis może być dokładnie przeciwskuteczny”.

Na razie nie ma to jednak przełożenia na rating Polski. S&P w październiku utrzymało swoją ocenę na poziomie A- z perspektywą stabilną dla polskich zobowiązań w walucie obcej.

Nie zmienia to faktu, że część ekonomistów nie uważa tego “zamiatania pod dywan” za budujące i nie poleca tego na przyszłość.

“Powinniśmy iść w przeciwnym kierunku: sprawić, by krajowa definicja długu publicznego była spójna z definicją stosowaną przez Eurostat, która jest dużo mniej podatna na manipulacje. Przejrzystość w finansach publicznych się opłaca – pozwala płacić niższe odsetki od długu”, uważa Andrzej Rzońca.

Punkt 5. – dalsze losy

Dyskusja o tym, czy należy rozważyć zmianę w konstytucji nie cichnie wśród ekonomistów od czasu, kiedy wiceminister finansów Piotr Patkowski zasugerował w wywiadzie dla “Rzeczpospolitej”, że należałoby rozważyć pozbycie się limitu zadłużenia. Opublikowano listy otwarte: jeden postulujący usunięcie limitu zadłużenia z konstytucji, a drugi nawołujący do jego pozostawienia.

Od dyskusji nie ma więc co uciekać. Środowisko ekonomistów musi wziąć byka za rogi i wypracować nowy konsensus.

“Ten zapis dał nam wiarygodność na rynkach – pod tym względem się sprawdził, ale my już tego nie potrzebujemy”, tłumaczy w rozmowie z 300Gospodarką Gracjan Bachurewicz. „Staliśmy się wiarygodnym rynkiem, co widać też po cenie, którą płacimy za obsługę długu, a ta jest rekordowo niska. To oznacza, że wszyscy chcą nasze obligacje kupować. Poza tym te instytucje, które budowaliśmy przez ostatnie 30 lat tworzą solidną sieć, która sprawnie działa. Inwestorzy to widzą, a potwierdzeniem jest chociażby to, że w maju tego roku udało się przeprowadzić duże emisje obligacji BGK-u, PFR-u. Rynek to bez problemu zaabsorbował”, stwierdza.

Jednak wykreślenie punktu 5. artykułu 216. konstytucji dla wielu oznacza przyzwolenie na większe zadłużenie państwa w myśl “hulaj dusza, piekła nie ma”.

“Nie wykreślałbym tego limitu z konstytucji, ponieważ on nawet i w obecnych warunkach jest czynnikiem stabilizującym i dyscyplinującym”, uważa Ernest Pytlarczyk.

“Generalnie, powinniśmy wzmacniać, a nie osłabiać ograniczenia w zaciąganiu długu”, radzi Andrzej Rzońca. „Tam gdzie one są skuteczne, zmuszają rządzących do takiego kształtowania wydatków publicznych, żeby korzyści z nich przewyższały koszty finansujących je podatków. W rezultacie albo podatki są w takich krajach niskie, a wraz z nimi powodowane przez to zniekształcenie w wyborach ekonomicznych, np. ile pracować, ile oszczędzać i w co inwestować – tak jest w szczególności w państwach nazywanych tygrysami azjatyckimi. Albo wydatki publiczne charakteryzują się w nich na tyle wysoką użytecznością, że według większości wyborców kompensują uciążliwość wysokich podatków. To z kolei przypadek np. krajów skandynawskich. I jedne, i drugie z wymienionych krajów dobrze wychodzą na wstrzemięźliwości w zadłużaniu państwa. Wzorujmy się na nich, a nie idźmy drogą, która jeszcze żadnemu krajowi nie zapewniła dobrobytu”, mówi ekonomista.

Trudno jednak nie przyznać, że Wielka Brytania z ponad 100-proc. zadłużeniem względem PKB, albo rekordzista długu publicznego – Japonia z astronomicznym poziomem 200,6 proc. PKB, to kraje dobrobytu. W czym tkwi sekret?

“Tu wchodzi MMT, bo ta teoria mówi o tym, że przestrzeń dla wydatków państwa nie jest czymś fiskalnym. Przestrzeń dla wydatków państwa jest w gospodarce realnej, czyli w zatrudnieniu, w produkcji. Jeśli tu pojawia się niewykorzystana moc, to właśnie to stanowi przestrzeń dla zwiększonych wydatków państwa”, mówi Gracjan Bachurewicz.

Nowoczesna teoria nie taka nowoczesna

MMT, czyli Modern Monetary Theory (z ang. nowoczesna teoria monetarna), która – jak przyznają wszyscy, a nie tylko ci do niej zdystansowani – nie jest ani nowoczesna, ani nie jest teorią, zyskała w pandemicznym roku na popularności. Do Polski też trafiła i stanowi inspirację dla wielu ekonomistów, którzy są przeciwni konstytucyjnemu limitowi zadłużenia.

Andrew Baker i Richard Murphy w artykule “Modern Monetary Theory and the Changing Role of Tax in Society”, który ukazał się na łamach pisma naukowego “Social Policy & Society”, tłumaczą, że MMT jest podejściem, które zakwestionowało konwencjonalne makroekonomiczne rozumienie relacji między podatkami i wydatkami rządowymi. Ortodoksyjne myślenie makroekonomiczne zakłada, że wydatki rządowe są finansowane z zebranych dochodów podatkowych, a każdy deficyt lub niedobór jest finansowany z pożyczek.

Ten sposób myślenia o finansach państwa, jak by nie patrzeć, doprowadza do ograniczenia wydatków socjalnych czy inwestycji.

Baker i Murphy uważają, że z powodu poddawania się tej logice w całej Europie po kryzysie finansowym oszczędzano, co miało szkodliwe skutki społeczne.

W klasycznym sformułowaniu MMT rząd z własną walutą (np. złotym) i bankiem centralnym (np. NBP), zanim cokolwiek opodatkuje, tworzy pieniądz, za pomocą którego te podatki są płacone. Wydatki rządowe na podstawie dostępnych kredytów banku centralnego są, podobnie jak w przypadku całego procesu tworzenia pieniądza, procesem, który nie wymaga istnienia wcześniejszych depozytów w banku lub – w przypadku rządu – dochodów uzyskiwanych z opodatkowania. Jeżeli rząd nalega, by podatki były płacone w suwerennej walucie, waluta ta musi zostać najpierw utworzona, by w ogóle umożliwić płacenie tych podatków.

Według założeń MMT jedynym górnym limitem do zapożyczania się państwa we własnej walucie jest inflacja, dolnym zaś – bezrobocie. Sztuką jest więc wyprodukować tyle długu (we własnej walucie), żeby doprowadzić do pełnego zatrudnienia i nie spowodować inflacji.

“MMT jako teoria jest dość spójna i prosta, a w przypadku kraju, który ma walutę globalną, takim jak USA, to nawet jest realizowana w tym momencie. Stany Zjednoczone mogą emitować tyle papierów wartościowych, ile chcą, mogą mieć wyższy poziom zadłużenia – który zresztą strasznie wzrósł po kryzysie finansowym – i nadal są w stanie utrzymywać konkurencyjność własnej gospodarki i prowadzić ekspansywną politykę luzowania ilościowego. Ale to jest tylko i włącznie przypadek Stanów Zjednoczonych. Każda inna gospodarka, która będzie chciała iść tą drogą, ma szansę stać się Zimbabwe albo Wenezuelą”, ostrzega Piotr Arak.

W połowie tego roku premierę miała książka “The Deficit Mith” Stephanie Kelton, profesor Stony Brook University w Nowym Jorku, którą była główną ekonomistką w komisji budżetowej Senatu USA. W książce przedstawia i argumentuje za MMT.

“Dla każdego kraju ma znaczenie suwerenność monetarna”, mówi w rozmowie z 300Gospodarką prof. Kelton. “Jak wyjaśniam w książce, istnieje spektrum suwerenności. Niektóre kraje – np. USA, Japonia, Australia, Wielka Brytania, Kanada – mają wysoki stopień niezależności. Inne mają mniejszy, mały lub w rzeczywistości nie mają żadnego. Gdybyśmy mieli wykreślić każdy z krajów świata wzdłuż spektrum, Polska nie znalazłaby się wśród krajów, które cieszą się wysokim stopniem suwerenności monetarnej. Dlaczego? Ponieważ ma znaczny dług zagraniczny. Pamiętajmy, że MMT definiuje „suwerenność monetarną” jako obejmującą kraje, które opodatkowują się we własnej, unikalnej jednostce rozliczeniowej, emitują własną walutę o zmiennym kursie (z niczym nie powiązaną), kontrolują własną politykę monetarną (tj. mogą ustalać stopy procentowe) i powstrzymują się od zaciągania pożyczek w obcej walucie.

Przy zmiennym kursie walutowym ważne jest również, aby kraj ten mógł wytrzymać wahania kursu walutowego – tzn. nie był zmuszony do rezygnacji ze swojego stanowiska w polityce makro w odpowiedzi na gwałtowny spadek wartości swojej waluty. W tym przypadku należy sprawdzić, czy dany kraj posiada suwerenność żywnościową i energetyczną. Jeśli tego nie zrobi, wówczas gwałtowny spadek wartości waluty może spowodować gwałtowny wzrost kosztów żywności i energii z importu. Skutkiem może być inflacja lub nawet hiperinflacja.

W Polsce jesteście naprawdę dobrzy na froncie suwerenności żywnościowej – macie 25. miejsce w rankingu bezpieczeństwa żywnościowego, dostępności i przystępności cenowej. Ale importujecie dużo paliw kopalnych. Wasz bilans handlowy ostatnio utrzymuje się w ryzach dzięki polityce oszczędnościowej. Wasz rozwój przemysłowy jest o kilka oczek wyższy niż zwykła praca na linii produkcyjnej, którą wykonują inne kraje rozwijające się, ale Polska nadal jest miejscem, które stanowi punkt outsourcingu dla przestarzałego niemieckiego przemysłu”, analizuje sytuację Polski Stephanie Kelton.

Być może dlatego zasadność MMT jest w Polsce kategorycznie kwestionowana.

“Modern Monetary Theory nie jest ani nowoczesna, ani pieniężna. Nie spełnia też kryteriów naukowej teorii. Była ona już testowana w Polsce – za czasów socjalizmu, kiedy NBP podlegał Ministrowi Finansów. Eksperyment skończył się katastrofą pieniądza i, mam nadzieję, nigdy więcej się nie powtórzy”, mówi Andrzej Rzońca.

Nakreślmy sytuację

Już wiemy, że z każdego kryzysu „jak ominąć punkt 5. artykułu 216. konstytucji” jesteśmy w stanie wyjść poprzez wyłączenia kolejnych elementów z krajowej definicji długu publicznego. Tyle tylko, że niebawem może się okazać, że ta definicja nie obejmuje już niczego, a my mamy poważny problem z deficytem, na który – nawet według guru MMT – możemy sobie pozwolić tylko do pewnego stopnia.

Konieczne jest znalezienie długotrwale stabilnego i sprawdzającego się w rozmaitych sytuacjach rozwiązania. I nie chodzi tu jedynie o nieprzewidywalne zdarzenia, takie jak pandemia lub klęska żywiołowa. Obecnie przed Polską stoi ogromne wyzwanie transformacji energetyki i przemysłu na zeroemisyjny.

“Transformacja w sektorze energetycznym to do roku 2050 wydatek około 200 mld euro”, wylicza Stanisław Gomułka. “Potrzebne jest zamknięcie kopalń węgla i elektrowni węglowych oraz modernizacja infrastruktury energetycznej, czyli sieci przesyłowej. Budżet państwa musi ponieść koszt zamykania oraz modernizacji. Natomiast inne koszty inwestycyjne może ponieść sektor prywatny”, wskazuje.

Na te wydatki Polska nie ma zabezpieczonych pieniędzy, ale gdzieś będzie trzeba je znaleźć. Opinia, że na takie inwestycje warto zaciągać kredyty, nawet te powyżej konstytucyjnego progu, często pojawia się w dyskusjach ekonomistów. Ten argument skutecznie dewaluuje jednak Andrzej Rzońca.

“Likwidacja limitu długu nie ułatwi przeprowadzenia transformacji energetycznej, bo będzie on zaciągany na inne cele. Nawet w gospodarkach wysoko rozwiniętych przeciętnie tylko 4 proc. długu publicznego ma związek z inwestycjami – jakimikolwiek, a nie tylko zielonymi, z czego ponad 1/3 jest całkowicie marnotrawiona”, podkreśla profesor SGH.

Niewykorzystany potencjał inwestycyjny to kluczowy argument przeciwników niemieckiego Schuldenbremse, który zezwala na wydatki na kredyt tylko w sytuacji krytycznej, ale nie w sytuacji inwestycji rozwojowych.

“Rezygnacja z długu publicznego oznacza utratę dobrobytu i obciąża w szczególności przyszłe pokolenia. (…) To, czy dług publiczny jest pożądanym wariantem polityki, jest zatem zawsze zależne od kontekstu i nie jest kwestią zasad, które należy szczegółowo regulować w konstytucji”, argumentują w artykule badawczym Die Schuldenbremse – eine falsche Fiskalregel am falschen Platz Michael Hüther z think-tanku Institut der deutschen Wirtschaft w Kolonii oraz Jens Südekum z Düsseldorf Institute for Competition Economics, który ukazał się na łamach niemieckiego kwartalnika ekonomicznego “Perspektiven der Wirtschaftspolitik”.

“Jeśli rząd federalny chce zapewnić dodatkowe środki budżetowe na inwestycje publiczne, ma zasadniczo kilka możliwości. Może i) zmniejszyć inne wydatki, ii) starać się wygenerować wyższe przychody i wykorzystać je do tego celu, lub iii) zaciągnąć w tym celu dług”, wyliczają Lars Feld, Wolf Heinrich Reuter i Mustafa Yeter, autorzy artykułu Öffentliche Investitionen: Die Schuldenbremse ist nicht das Problem, który ukazał się w Freiburger Diskussionspapiere zur Ordnungsökonomik, czasopiśmie ekonomicznym Uniwersytetu we Freiburgu.

W tym duchu zrobili obliczenia, z których wynika, że “za opóźnienie inwestycji publicznych niesłusznie obwinia się hamulec zadłużenia”.

“Tendencja do nadmiernych deficytów budżetowych nadal istnieje w polityce. Konflikty celów przy ustalaniu priorytetów podczas podejmowania decyzji wydatkowych i poborowych przy zwiększonej możliwości zaciągania długów nie giną, a są jedynie odkładane na później”, stwierdzają autorzy.

“Zmiana lub omijanie Schuldenbremse, będące obecnie przedmiotem debaty na temat inwestycji publicznych, jest podejściem niewłaściwym. Istnieje wręcz ryzyko narażenia na szwank wiarygodności europejskich zasad fiskalnych, które są niezbędne dla funkcjonowania Europejskiej Unii Walutowej i niezależnej polityki pieniężnej”, podsumowują autorzy artykułu Öffentliche Investitionen: Die Schuldenbremse ist nicht das Problem.

Tyle w Niemczech. Wracając na nasze podwórko zauważamy, że Polska na tle innych postkomunistycznych krajów Europy Środkowo-Wschodniej jest bardzo zadłużona. Jedynie Węgrzy mają wyższy stosunek długu do PKB – ok. 66 proc. Słowacja ma ok. 48 proc. długu do PKB, Rumunia – 35 proc., Czesi – 30 proc., Bułgaria – 20 proc.

“Z punktu widzenia siły naszej gospodarki my z pewnością nie możemy sobie pozwolić na taki dług jak Francja czy kraje południowej Europy. Możemy sobie natomiast pozwolić na wyższy dług niż Europa Środkowa”, uważa Piotr Arak.

Jeszcze innym argumentem jest mentalność: środowisko prof. Balcerowicza ukształtowało nie tylko 5. punkt 216. artykułu konstytucji, ale także sposób myślenia o ekonomii. To dotyczy nie tylko pokolenia ekonomistów, ale też popkulturowego pojmowania finansów publicznych. Zaryzykuję tezę, że Polacy boją się nadmiernego regulowania gospodarki oraz rządu zadłużającego państwo.

“My nie mamy zaufania do rządzących, nie mamy zaufania do państwa – wydaje mi się, że tak ukształtowała nas historia i to nie ta sprzed 30 lat, ale od czasów zaborów. Ale tutaj warto rozpowszechnić wiedzę o tym, że państwo nie bankrutuje we własnej walucie. Dlatego jak przekroczymy te 60 proc. do PKB, to się nic nie stanie. Zamiast tego zapisu lepiej byłoby wpisać do konstytucji limit zadłużenia się w walutach obcych – np. na 25 proc., które jest dobrze sprawdzającą się strategią Ministerstwa Finansów”, sugeruje Gracjan Bachurewicz.

Dokąd z tym długiem pójść?

Pomysł Bachurewicza, aby ograniczyć zadłużenie w obcej walucie, a zadłużenie we własnej pozostawić w gestii aktualnie rządzących, jest próbą znalezienia kompromisu. Po pierwsze jednak nadal będzie to zbyt ekscentryczne dla konserwatywnie patrzących na finanse państwa, po drugie zaś nie rozwiązuje problemu braku elastyczności, przez który obecnie co kilka lat redefiniujemy dług publiczny.

“Nie jestem zwolennikiem niepohamowanego zadłużania się naszego kraju”, mówi Piotr Arak. „Uważam, że obecne zadłużenie po okresie wzrostu powinno być obniżane, ale stopniowo, by nie złożyć ofiary z gospodarki na ołtarzu finansów publicznych. Jednak z obecnej perspektywy wydaje mi się, że błędem było wpisywanie do konstytucji konkretnego limitu bez klauzuli wyjścia związanej ze stanami zagrożenia, jak np. obecny stan epidemii. Między innymi to powoduje, że mamy w tym momencie dwie definicje zadłużenia: na potrzeby polskie i na potrzeby Eurostatu”, dodaje.

Idąc o krok dalej można zaczerpnąć inspirację z niemieckiego podejścia do formułowania konstytucyjnego limitu zadłużenia, a także obecnej dyskusji wokół Schuldenbremse.

Po pierwsze, zapis w niemieckiej konstytucji jest o wiele obszerniejszy, co pokazuje, że konstytucja może być bardziej precyzyjna. Zatem nie jesteśmy skazani na dyskusję “zostawić, czy wykreślić”, a możemy przejść do odcieni szarości i ubogacić artykuł 216. np. o sytuacje wyjątkowe. W tym miejscu, mając na względzie konieczne w Polsce inwestycje infrastrukturalne i wynikające z konieczności przeprowadzenia transformacji energetycznej, możemy sformułować zapis nakazujący kolejnym rządom inwestycje w te obszary.

W dyskusji o konstytucyjnym limitowaniu długu publicznego powinniśmy przestać dzielić się na zwolenników i przeciwników, a zacząć wspólnie pracować nad zapisem, który da nam wiarygodność, nie pozwoli politykom na nadmierne zadłużenie, ale także sprawi, że będziemy mogli przeprowadzić transformacje energetyki i przemysłu na źródła niskoemisyjne.

Mamy najniższe koszty zaciągania długu od 1000 lat. Czy to powinno wpłynąć na model rozwoju Polski?