Pomimo tego, że polski system finansowy wszedł w okres pandemii w dobrej kondycji, powstałe w jej wyniku ryzyko nadmiernego ograniczenia dostępności kredytu może zaszkodzić stabilności gospodarki i systemu finansowego – wynika z raportu NBP.

Ekonomiści NBP wskazują w czerwcowym wydaniu „Raportu o stabilności systemu finansowego„, że pojawiło się ryzyko nadmiernego ograniczenia dostępności kredytu (tzw. credit crunch).

„Credit crunch” może mieć niekorzystny wpływ na sferę realną gospodarki i w konsekwencji także na system finansowy.

„Głównym źródłem zagrożeń jest ryzyko kredytowe w bankach, ponieważ znacząca skala szoku makroekonomicznego związanego z pandemią COVID-19 prowadzi do pogorszenia sytuacji finansowej wielu przedsiębiorstw i gospodarstw domowych. Istotnie podnosi to prawdopodobieństwo wystąpienia problemów z obsługą długu w większości rodzajów kredytów” – napisano w raporcie.

To właśnie podwyższone ryzyko kredytowe w połączeniu z obniżoną zyskownością banków sprawiają, że pojawia się ryzyko nadmiernego ograniczenia dostępności kredytu.

„Przed obecnym szokiem akcja kredytowa była zrównoważona i, w przeciwieństwie do okresu poprzedzającego globalny kryzys finansowy z 2008 roku, nie obserwowano jej nadmiernego wzrostu. Skala i charakter obecnego szoku sprawiają, że pojawia się ryzyko niewystarczającej dostępności kredytu” – wskazują autorzy raportu.

Dodają, że ryzyko związane z kredytami mieszkaniowymi zmieniło swój charakter, a z uwagi na wielkość tego portfela może mieć istotny wpływ na kondycję banków.

„Przed szokiem wywołanym COVID-19, w warunkach wcześniejszej ekspansji na rynku nieruchomości, ryzyko związane z kredytami mieszkaniowymi wynikało przede wszystkim z możliwości nadmiernego kredytowania tego sektora, wystąpienia nadmiernego zadłużenia i nierównowagi. Obecnie ryzyko zmieniło swój charakter i wiąże się przede wszystkim z możliwością materializacji ryzyka kredytowego” – napisali.

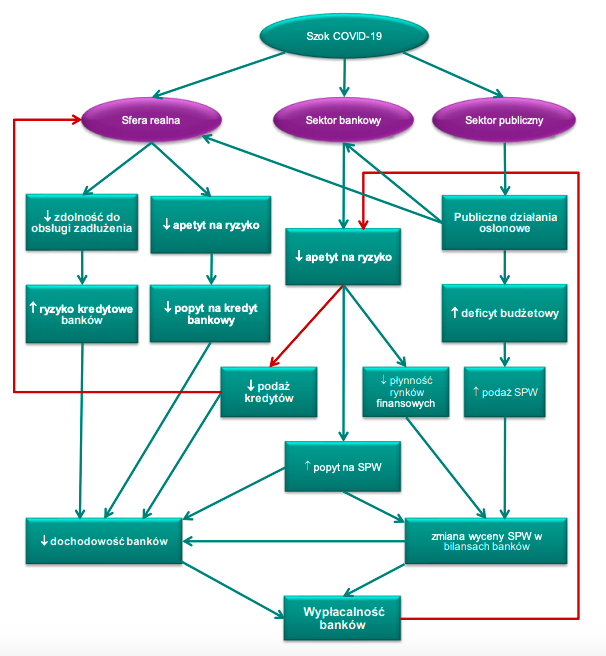

Poniżej schemat oddziaływania szoku COVID-19 na sytuację sektora bankowego w Polsce:

Duże banki poniosą koszty ratowania mniejszych

Jak wynika z raportu, przed wybuchem kryzysu sektor bankowy jako całość charakteryzował się wysokim wyposażeniem w kapitał. Niektóre instytucje znajdowały się jednak w trudnej sytuacji finansowej i nie dysponowały odpowiednimi nadwyżkami kapitałowymi.

„Problem ten może się pogłębić w związku z obecnym szokiem. Słabsze instytucje charakteryzują się niską dochodowością, co dodatkowo ogranicza ich zdolność do absorpcji strat” – wskazują autorzy raportu.

Dodają, że ewentualne problemy pojedynczych podmiotów mogą negatywnie wpłynąć na wynik finansowy pozostałych banków w związku z koniecznością poniesienia kosztów uzupełnienia funduszy gwarancji depozytowych lub przymusowej restrukturyzacji.

Czytaj także: Fitch obniża perspektywę 4 polskich banków do „negatywnej”. Ma to związek z epidemią

Sektor bankowy i rządowy coraz silniej powiązane

Obecny kryzys spowodował istotny wzrost powiązań pomiędzy sektorem bankowym i rządowym.

Jest to skutek zwiększonego zaangażowania sektora bankowego w obligacje skarbowe i obligacje gwarantowane przez Skarb Państwa.

Eksperci zwracają uwagę, że udział obligacji skarbowych w portfelach banków będzie się zwiększał.

„Wzrost deficytu budżetowego związany z koniecznością działań ograniczających bezpośrednie skutki ekonomiczne szoku COVID-19 oraz ograniczenie akcji kredytowej przez banki będą prowadziły do wzrostu udziału obligacji skarbowych w portfelach banków” – napisali.

Skutkować to będzie wzrostem powiązań między sektorami bankowym i publicznym, zarówno poprzez możliwość zwiększania zaangażowania sektora bankowego w obligacje skarbowe, jak i poprzez wzrost znaczenia ryzyka kredytowego rządu w wycenie papierów skarbowych.

Czyta także:

PKO BP: Stopa bezrobocia w Polsce nie będzie dwucyfrowa; szansa na ujemne stopy proc. jest niewielka