14 lipca Komisja Europejska przedstawiła pakiet Fitfor55, w którym zaproponowała ochronę europejskich producentów przed konkurencją z zagranicy. Polski Instytut Ekonomiczny (PIE), publiczny think tank gospodarczy, wyjaśnił, czym będzie skutkowało wprowadzenie granicznego podatku węglowego.

Ochrona ma się odbywać na podstawie nałożenia opłaty na importowane produkty, czyli tzw. granicznego podatku węglowego. Oficjalna nowa nazwa to Mechanizm dostosowawczy ceny dwutlenku węgla na granicy – ang. Carbon Border Adjustment Mechanism – CBAM.

Podatek ma objąć 5 sektorów: stali i żelaza, aluminium, cementu, nawozów i energii elektrycznej. Dokładna lista produktów w ramach tych sektorów będzie jeszcze ustalona. Sektory objęte CBAM stanowią względnie małą część wartości unijnego przemysłu (0,79 proc. wartości dodanej brutto) i handlu (ok. 2,81 proc. eksportu i 3,15 proc. importu).

Certyfikaty czy podatek? Jak zostanie wprowadzone CBAM?

KE przedstawiła kilka wariantów wprowadzenia opłat na granicach od 2026 r. – od formy podatku akcyzowego do konieczności kupowania certyfikatów. Preferowanym przez KE wariantem jest jednak stopniowe wprowadzenie konieczności zakupu certyfikatów przez importerów. Liczba certyfikatów byłaby uzależniona od zbadanej emisyjności produkcji danego dobra, a cena zależna od cen pozwoleń na emisję sprzedawanych w ramach europejskiego systemu handlu emisjami (ETS).

Od 2026 r. udział importu objętego tym obowiązkiem ma rosnąć o 10 proc. rocznie, osiągając 100 proc. w 2035 r. Eksporterzy z państw, w których są nakładane obciążenia za emisje, uzyskiwaliby rabat bądź pełne zwolnienie z systemu CBAM. By ta opłata była zgodna z prawem Światowej Organizacji Handlu, trzeba wycofać darmowe uprawnienia do emisji przyznawanych dotychczas unijnym producentom. W wariancie preferowanym pełne wycofanie darmowych uprawnień nastąpiłoby również dopiero w 2035 r.

Kto sprowadza i sprzedaje najwięcej towarów?

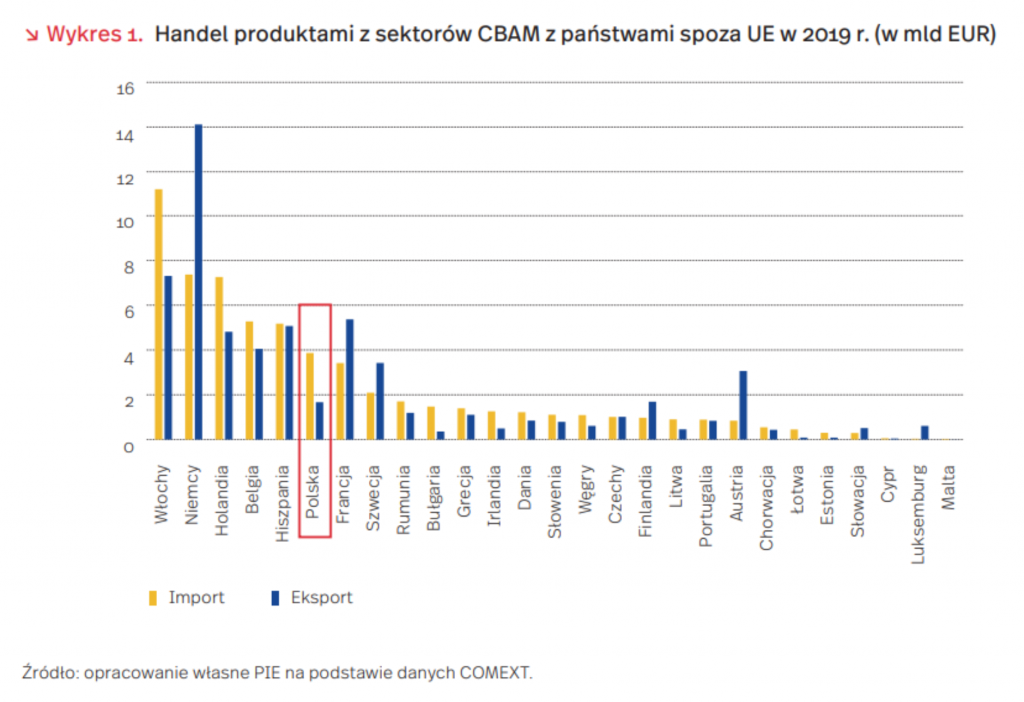

Łączna wartość importowanych do UE produktów z tych sektorów wyniosła w 2019 r. 61 mld euro. Z tego 6 proc. to import Polski spoza UE, co widać na poniższym wykresie. Najbardziej wartościową grupą produktów z sektorów objętych CBAM jest stal i żelazo – import wyniósł 36 mld euro. UE kupiło też aluminium za 17 mld euro. Polska też sprowadziła stal i żelazo oraz aluminium o wartości odpowiednio 2,3 mld i 2,2 mld euro.

Z perspektywy unijnej największym importerem wszystkich produktów pod względem wartości są Włochy. Ich import wyniósł 11 mld euro. Na drugim i trzecim miejscu są Niemcy i Holandia, które kupiły towarów po 7 mld euro. Polska jest na 6. miejscu, a sprowadzony materiał, nawóz i prąd stanowi 5 proc. polskiego importu spoza krajów Unii.

Pod względem eksportu z sektorów CBAM, wybijają się Niemcy. W 2019 r. sprzedali towary za łącznie 14 mld euro. Drugie miejsce przypada Włochom (7 mld euro) a trzecie – Francji (5 mld euro). Polska jest 10. eksporterem z wartością sięgającą 1,7 mld euro, która stanowi niecałe 3 proc. polskiego eksportu poza UE.

Czytaj także: EU-ETS: po co nam system handlu emisjami i jak się zmieni w przyszłości?

Rosja, Turcja, Ukraina i Chiny będą najbardziej narażone na wprowadzenie opłat wyrównawczych na granicy w ramach CBAM. Głównym dostawcą towarów z tych sektorów jest Rosja, największy eksporter stali, aluminium (po Norwegii, która uczestniczy w systemie ETS) i nawozów.

Dostawy cementu zawdzięczamy głównie Turcji, która również sprzedaje UE stal i żelazo oraz aluminium. Drugim najważniejszym eksporterem cementu oraz stali i żelaza jest Ukraina. Na czwartej pozycji zarówno w imporcie stali i żelaza, jak i aluminium są Chiny.

Stracą też unijni eksporterzy

Spadek importu z powodu wprowadzenia granicznego podatku węglowego względem scenariusza bazowego w 2030 r. może sięgnąć 12 proc. (w zależności od wariantu wprowadzenia CBAM). Podobnie zmaleć może również eksport z UE – zakładany spadek może sięgnąć 11 proc. w porównaniu do scenariusza bazowego.

Zmiany w eksporcie są związane z zakładaną utratą darmowych uprawnień przez europejskich producentów. W badaniach KE określiło ryzyko zwiększonego importu produktów przetworzonych, których by nie uwzględniono w CBAM, jako niewielkie. Sięga maksymalnie 2 proc. zwiększonego importu w porównaniu do scenariusza bazowego w przypadku innych produktów transportowych.

Ile trafi do budżetu unijnego?

Prognozowane przychody z samego CBAM będą niższe niż zakładane w ramach przygotowań pakietu budżetowego NextGenerationEU. Wzeszłym roku KE przewidywała, że graniczny podatek węglowy przyniesie od 5 do 14 mld euro rocznie. Jednak prognozy przychodów przedstawiają znacznie mniejsze kwoty budżetowe pobierane na granicy. W zależności od wariantu wprowadzonego podatku węglowego, UE zyska do budżetu od 1,5 do 3,1 mld euro w 2030 r.

Znacznie większe przychody oszacowano z tytułu wycofania darmowych uprawnień w sektorach CBAM. To ma przynieść od 7 do 13,4 mld euro. Te przychody trafią jednak do budżetów krajowych, a nie UE.

Co to oznacza dla polskiej gospodarki?

Konieczność korzystania z unijnych aukcji ETS dla całego wolumenu emisji w sektorach CBAM, z wyjątkiem energetyki, będzie kosztować polski przemysł ok. 1,128 mld euro w 2030 r., wynika z szacunków PIE. To stanowi około 11 proc. średniej kwoty przychodów z tytułu aukcji szacowanej przez Komisję Europejską. Polska jest znaczącym producentem stali i nawozów w Unii, dlatego też i dużym emitentem.

Obliczenia te zakładają, że przemysł będzie musiał kupić 100 proc. uprawnień do emisji w 2030 r. po cenie podanej przez KE w scenariuszu bazowym: 47,9 euro za tonę dwutlenku węgla. W tej chwili tylko część przedsiębiorców kupuje uprawnienia na aukcjach. CAKE/KOBIZE, administrujący polskiej części ETS, prognozuje wyższą cenę: 82 euro za tonę CO2 w 2030 r. W rezultacie firmy musiałyby przeznaczyć na uprawnienia 1,931 mld euro.

Czy to pogrąży unijny przemysł?

W funkcjonowaniu ETS KE przewidziała mechanizmy pomocowe chroniące przemysł unijny i zapobiegające ucieczce emisji dla 13 krajów członkowskich i Norwegii. Polska, ze względu na niskie PKB na mieszkańca, już korzysta z formy pomocy w zakresie darmowych uprawnień dla sektora energetyki. Dla przemysłu wsparciem może być rekompensata wzrostu kosztów pośrednich. Takie koszty wynikają np. z wyższych cen energii elektrycznej objętej koniecznością uiszczania uprawnień do emisji.

Dzięki częściowemu zniesieniu darmowych uprawnień i wprowadzeniu CBAM redukcja emisji w Unii Europejskiej w 2030 r. sięgnie 14 proc., a w reszcie świata – 0,3 proc. Oprócz zmniejszenia emisji gazów cieplarnianych, KE, na podstawie modelowania, zakłada spadek PKB o 0,22-0,23 proc. w 2030 r.

W przypadku Polski odnotowano także największy negatywny wpływ każdego wariantu CBAM na skorygowany dochód rozporządzalny dla gospodarstw domowych z pierwszego decyla dochodowego (10 proc. najuboższych). Dla tej grupy najuboższych gospodarstw oznacza to wzrost narażenia na skutki ubóstwa energetycznego.

Fit for 55 – co to jest i co oznacza dla Polski ten nowy zestaw unijnych przepisów?