Realne oprocentowanie kredytu hipotecznego w II kwartale mogło wynosić nawet minus 7 proc. Tak działały ultra niskie stopy procentowe w połączeniu ze wzrostem płac i inflacją.

Narodowy Bank Polski opublikował najnowszy raport o sytuacji na rynku mieszkaniowym. Najważniejsze wnioski można streścić pokazując trzy wykresy z tego dokumentu.

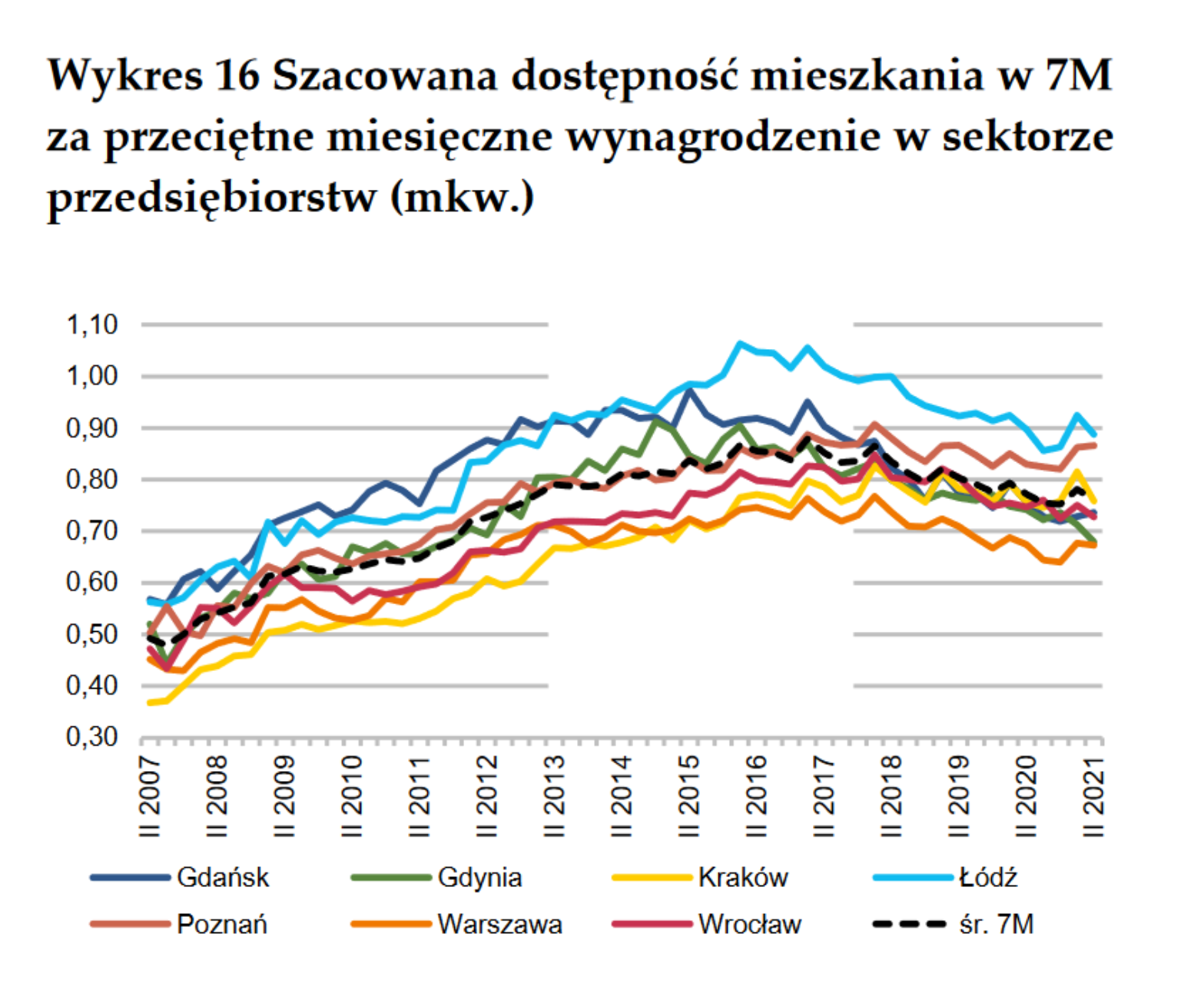

Pierwszy pokazuje dostępność mieszkań. Czyli ile można było kupić metrów kwadratowych lokalu (czy też w tym przypadku części metra kwadratowego) za średnią krajową. W II kwartale dostępność mieszkań nieznacznie spadła, co widać tutaj:

Bo choć pensje w gospodarce szybko rosły (w II kwartale wzrost ten wynosił 9,6 proc.) to ceny mieszkań zaczęły galopować. Z danych NBP wynika, że wzrost cen liczony tzw. indeksem hedonicznym, jaki nastąpił w ciągu II kwartału, był największy od 2007 r. Widać to na tym wykresie:

Indeks hedoniczny to taki pomiar zmian ceny metra, który uwzględnia cechy mieszkania. Wiadomo, że cena może się kształtować w zależności od lokalizacji, metrażu czy nawet piętra bloku, w którym znajduje się mieszkanie. Indeks oczyszcza zmianę cen z wpływu tych czynników.

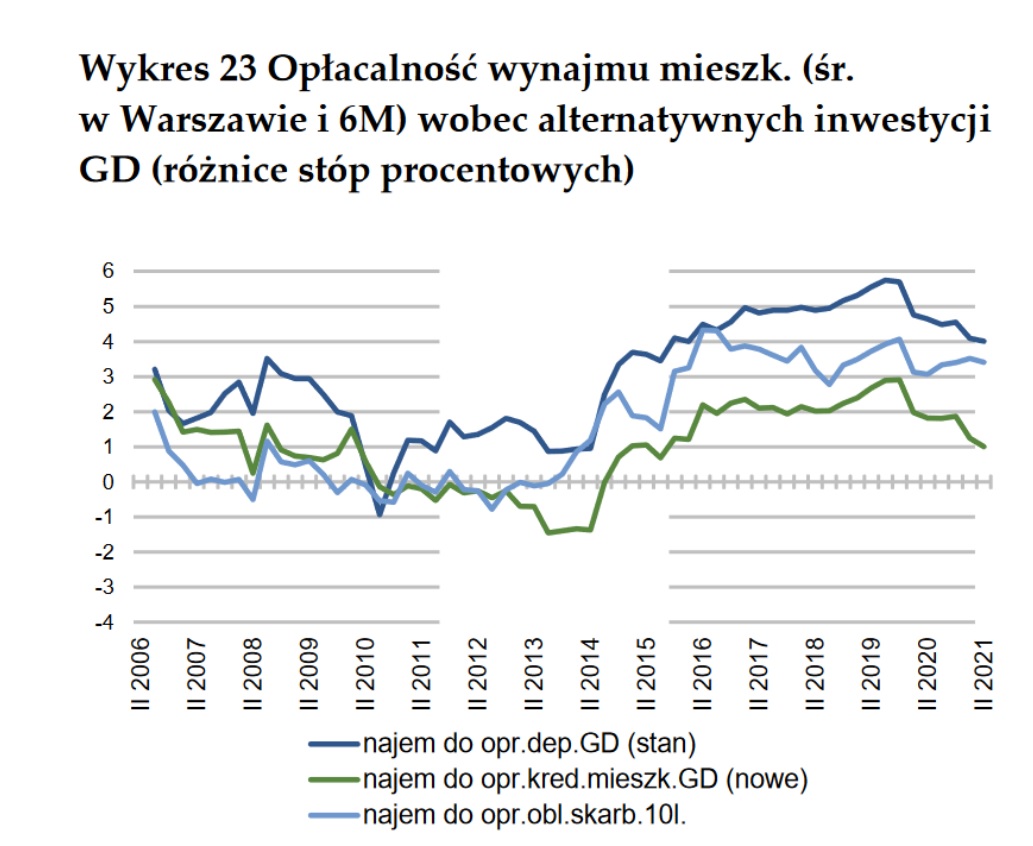

Rosnące ceny mieszkań nie zniechęciły jednak do zakupów, które w dużej części miały charakter zabezpieczania kapitału przed inflacją. Już w II kwartale inflacja szybko rosła, co coraz bardziej wypędzało pieniądze z bankowych lokat i innych instrumentów, gdzie stopa zwrotu zależy od wielkości stóp procentowych. Te wtedy były jeszcze bliskie zera. Z raportu NBP wynika jasno, że zysk z czynszu za mieszkania – choć niższy ze względu na pandemię – nadal wygrywa z alternatywnymi inwestycjami w rodzaju lokat czy obligacji długoterminowych. Pokazuje to ten wykres z raportu:

Na wykresie powyżej widać też, że nawet przy zaciągnięciu kredytu stawka czynszu daje zwrot, który pozwala zniwelować koszt z tytułu zadłużenia. Dlaczego tak się dzieje? Na to pytanie odpowiada wykres poniżej, który pokazuje, jakie było realne obciążenie długiem hipotecznym w II kwartale.

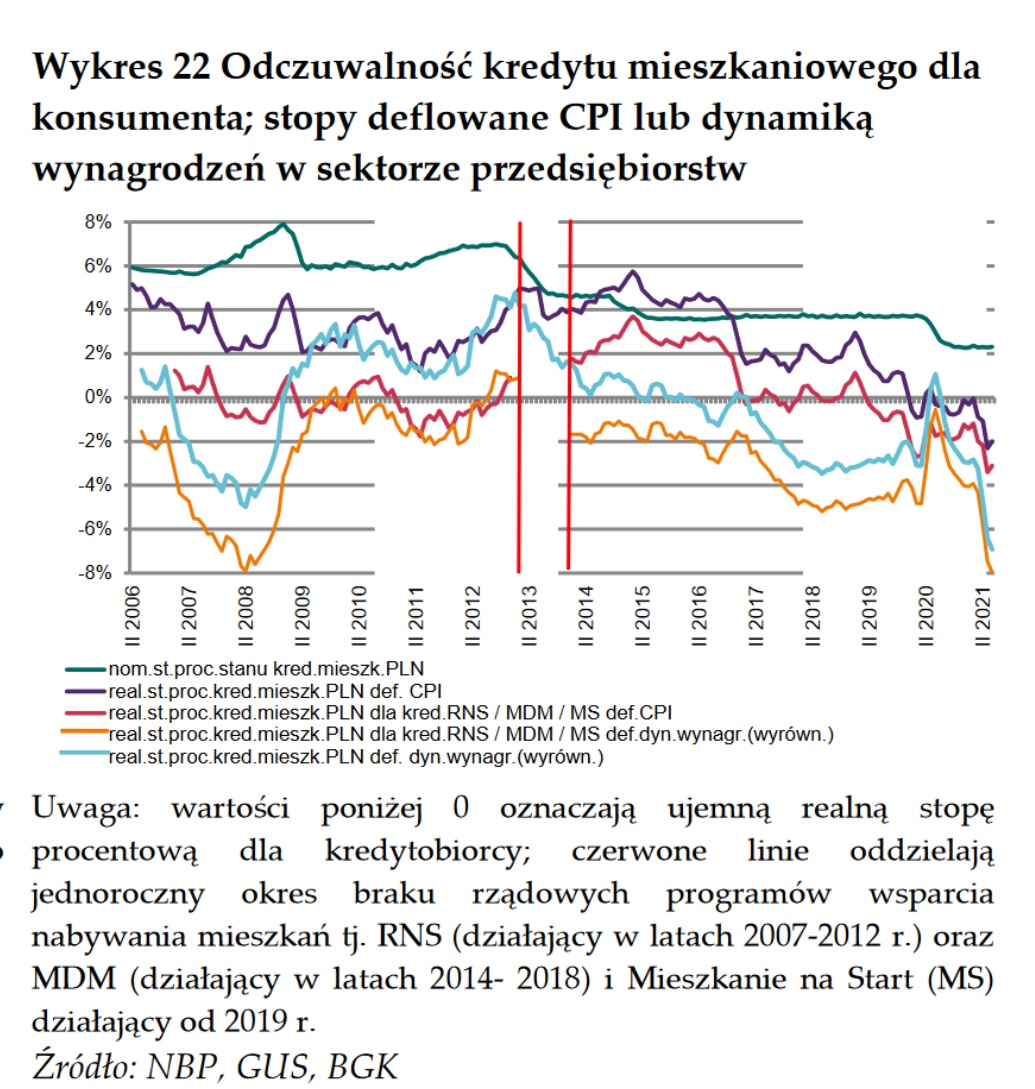

Widać, ze realnie tak taniego kredytu hipotecznego jeszcze nie mieliśmy. Zbieg dwóch czynników – niskiego oprocentowania i inflacji – sprawiał, że realne oprocentowanie wynosiło około minus 2 proc. Tak właśnie inflacja działa na dług – realnie go obniża.

Widać, ze realnie tak taniego kredytu hipotecznego jeszcze nie mieliśmy. Zbieg dwóch czynników – niskiego oprocentowania i inflacji – sprawiał, że realne oprocentowanie wynosiło około minus 2 proc. Tak właśnie inflacja działa na dług – realnie go obniża.

Bardziej do wyobraźni przemawia skonfrontowanie obciążenia ratą ze wzrostem płac. W tym ujęciu realne oprocentowanie wynosiło około minus 7 proc. , bo wzrost płac w firmach sięgał 9,6 proc. Tymczasem przeciętne oprocentowanie kredytu mieszkaniowego nie przekraczało (według NBP) 2,5 proc.

Nic więc dziwnego, że banki ostatnio w miesiąc potrafią sprzedać tyle kredytu, co wcześniej przez cały kwartał. Ale uwaga – widać, że ten pęd powoli wygasa. Zarówno w danych o sprzedaży, jak i informacjach o liczbie złożonych wniosków o nowy kredyt, które podaje Biuro Informacji Kredytowej. Według BIK we wrześniu o kredyt wnioskowało łącznie 41,25 tys. potencjalnych kredytobiorców i to o 9,5 proc. więcej niż rok wcześnie. Ale w porównaniu do sierpnia chętnych było już o 1,5 proc. mniej.