Wzrost WIBOR i związane z tym zwiększenie rat kredytów wpędza w kłopoty coraz większą grupę kredytobiorców. Wartość pomocy udzielonej z Funduszu Wsparcia Kredytobiorców w samym marcu była dwukrotnie większa, niż w całym 2021 roku, wynika z danych Banku Gospodarstwa Krajowego.

Podwyżki stóp procentowych, jakich od października 2021 r. dokonuje Rada Polityki Pieniężnej spowodowały, że stawki WIBOR kilkukrotnie wzrosły. We wrześniu 2021 r., a więc jeszcze przed pierwszą z serii siedmiu podwyżek, WIBOR sześciomiesięczny, na którym największe polskie banki opierały oprocentowanie udzielanych przez siebie kredytów hipotecznych, wynosił 0,31 proc. Po podwyżce stóp w kwietniu 2022 r. jest to już 5,56 proc.

Tak szybki i duży wzrost stawek musi powodować skokowy wzrost kosztów obsługi kredytów, czyli rat. Jeszcze przed kwietniową decyzją RPP rata przykładowego kredytu na 350 tys. zł wzrosła z ponad 1580 zł do 2570 zł. Podwyżki stóp podniosły więc koszt kredytu o około 280 zł na każde 100 tys. zł pożyczone w banku.

Jeśli rynek w pełni skonsumuje decyzję RPP z kwietnia, to w sumie kredytobiorcy będą płacić o około 340 zł na każde 100 tys. kredytu więcej, niż w dniu podpisania umowy kredytowej.

Kredytobiorcy idą po pomoc

Na razie przedstawiciele sektora bankowego uspokajają: nie ma oznak psucia się portfela kredytów hipotecznych. Jeśli ktoś już ma kłopoty wynikające ze wzrostu rat, to są to pojedyncze przypadki. Ci, którzy mają problemy mogą też zawsze skorzystać z Funduszu Wspierania Kredytobiorców, działającego w Banku Gospodarstwa Krajowego.

Sprawdziliśmy więc, jak wygląda obecnie zainteresowanie funduszem. Według informacji uzyskanych w BGK, w marcu wzrosło ono radykalnie. BGK zawarł 178 umów o udzielenie wsparcia kredytobiorcom. I rzeczywiście, nie jest to oszałamiająca liczba, biorąc pod uwagę, że aktywnych umów kredytu hipotecznego w spłacie jest obecnie 2,7 mln (co podajemy za Biurem Informacji Kredytowej). Ale jednak skok zainteresowania pomocą jest wyraźny, co pokazuje wykres poniżej. Liczba umów o wsparcie, zawartych tylko w marcu, jest ponad dwa razy większa, niż w całym 2021 roku.

Jeszcze wyraźniej widać zmianę w wartości przyznawanego wsparcia. W całym 2021 r. było to ponad 4 mln zł. Tylko w marcu BGK zanotował skok do 9,4 mln zł. Co pokazuje, że problem wysokich rat, choć jeszcze nie masowy, zaczyna narastać.

Kto jest najbardziej zagrożony

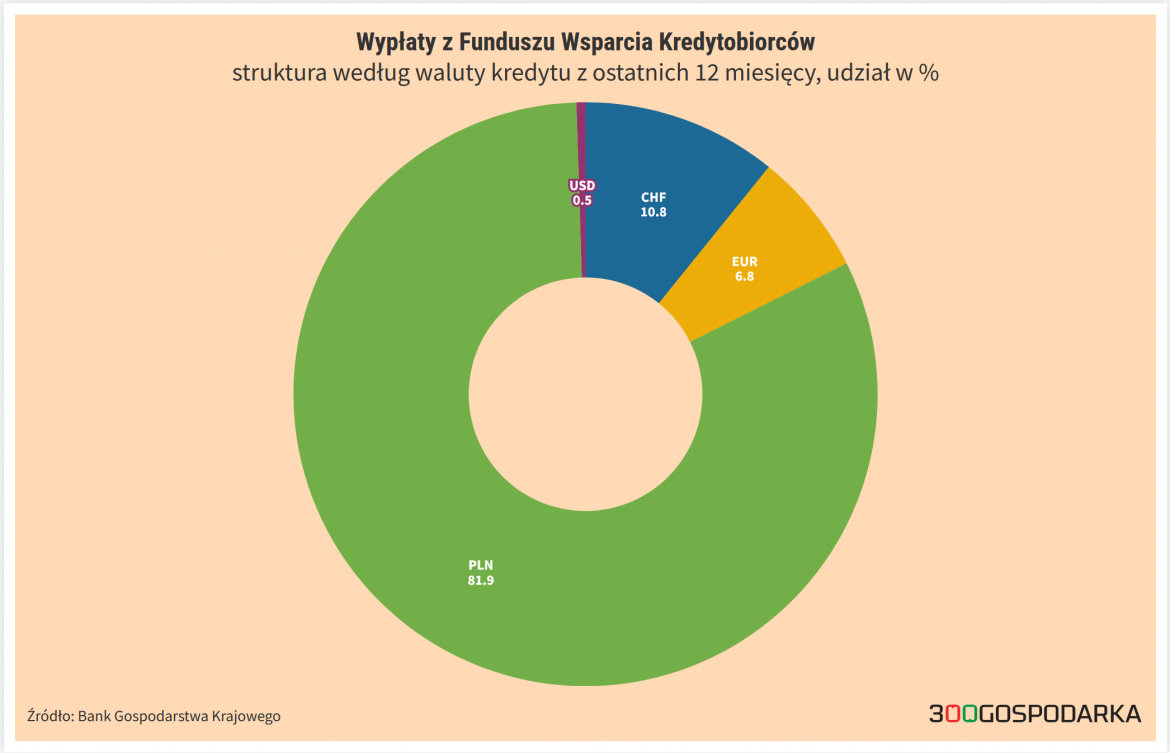

Z danych udostępnionych nam przez BGK wynika również, że największe problemy mają ci, którzy zaciągnęli kredyty w złotych. Pokazuje to ten wykres:

Może to wynikać z efektu skali: od kilku lat banki mają zakaz udzielania walutowych kredytów hipotecznych i obsługują jedynie te pożyczki, które sprzedały przed zakazem. Większość aktywnych umów to kredyty złotowe, stąd może się brać ich dominujący udział w przyznawanej pomocy.

I to właśnie kredytobiorcy złotowi są w coraz trudniejszej sytuacji z każdą kolejną podwyżką stóp procentowych. Zwłaszcza ci, którzy zaciągnęli dług w czasie pandemii Covid-19, gdy stopy procentowe były bliskie zera. Z opublikowanej w połowie lutego analizy Biura Informacji Kredytowej wynika, że kłopoty ze spłatą kredytów hipotecznych pojawią się, gdy stopy wzrosną do 3,5-4 proc. Najbardziej zagrożeni są single, którzy wzięli kredyt w czasie zerowych stóp i teraz spłacają go samodzielnie.

Tymczasem główna stopa NBP – stopa referencyjna – już teraz wynosi 4,5 proc. To najwyższy poziom od listopada 2012 roku.

Politycy już walczą o głosy

Kredytobiorców-singli nie jest mało. W samym 2021 r., czyli w czasie ultra niskich stóp procentowych, udział osób, które zaciągnęły kredyt samodzielnie, wyniósł aż 38 proc. W sumie w czasie, gdy stopy były najniższe – czyli między majem 2020 r., a wrześniem 2021 r. – około 562 tys. osób zaciągnęło 345,5 tys. kredytów mieszkaniowych na łącznie 106,68 mld zł. I to one najbardziej stracą na podwyżkach stóp procentowych.

Dlatego już pojawiają się ze strony polityków zapowiedzi interwencyjnej pomocy, która ma być skierowana do najbardziej zagrożonych. Takie rozwiązanie zadeklarował już lider Platformy Obywatelskiej Donald Tusk, choć nie podał szczegółów. Swój projekt przygotowuje też Lewica, która proponuje „zamrożenie WIBOR-u na poziomie z 1 marca 2022 roku”.

Podwyżka stóp procentowych to dla tysięcy rodzin wzrost rat kredytów hipotecznych. To zagrożenie, że nie będą w stanie spłacać rat. Dlatego proponujemy zamrożenie WIBOR-u na poziomie z 1 marca 2022 roku. #stopWIBOR

— Daria Gosek-Popiołek (@dgpopiolek) April 6, 2022

Jak dotąd głosu w sprawie nie zabrali przedstawiciele rządu. Ale z nieoficjalnych informacji wynika, że prace ogniskują się wokół uelastycznienia zasad przyznawania pomocy z Funduszu Wspierania Kredytobiorców. Wśród opcji nie ma ustawowego zamrażania WIBOR-u.

Jak skorzystać ze wsparcia

Taki kierunek zmian – czyli zwiększenie zakresu pomocy przyznawanej z Funduszu – byłby prawdopodobnie do zaakceptowania przez banki, które nie chcą słyszeć o „zamrażaniu” WIBOR.

– Jeśli dziś kryteria [Funduszu] są za ostre, to zawsze można je zmienić. Ale w sposób strukturalny nie powinniśmy myśleć o innych rozwiązaniach, takich, o których słyszymy, np. mrożeniu WIBOR-u. To byłoby rozmontowanie naturalnego mechanizmu rynkowego, w którym to bank centralny określa poziom stop – mówił ostatnio Leszek Skiba, prezes Pekao SA w rozmowie z radiem TOK FM.

Dziś żeby uzyskać pomoc z Funduszu Wsparcia, trzeba spełnić jeden z trzech warunków:

- w dniu złożenia wniosku o pomoc co najmniej jeden z kredytobiorców jest bezrobotny, a utrata pracy nastąpiła z winy pracodawcy;

- kredytobiorca ponosi miesięczne koszty obsługi kredytu mieszkaniowego w wysokości przekraczającej połowę miesięcznych dochodów gospodarstwa domowego;

- miesięczny dochód gospodarstwa domowego kredytobiorcy, po uwzględnieniu raty kredytu nie może przekracza 1552 zł (w przypadku singla) lub 1200 zł (gospodarstwo wieloosobowe) na osobę.

Pomoc udzielana jest maksymalnie na trzy lata, jej miesięczny maksymalny pułap to 2000 zł (72 tys. zł łącznie). Wsparcie to pożyczka. Szczegółowe zasady udzielania pomocy można znaleźć na stronach Banku Gospodarstwa Krajowego. Według danych w banku wypłaty wsparcia sięgnęły w marcu 472 tys. zł

Zwrot wsparcia lub pożyczki rozpoczyna się po upływie 2 lat od wypłaty ostatniej wypłaty. Spłata jest dzielona na 144 równe i nieoprocentowane raty. W przypadku gdy kredytobiorca bez opóźnienia spłaci 100 rat, pozostała część rat zwrotu wsparcia lub pożyczki na spłatę zadłużenia zostaje umorzona.

Polecamy także:

- Glapiński: podnieśliśmy radykalnie stopy, ale to nie oznacza, że koniec podwyżek nastąpi szybciej

- Stopy procentowe jeszcze wzrosną, uważają ekonomiści. Jaka pomoc dla kredytobiorców?

- RPP zaskoczyła rynek radykalną podwyżką stóp procentowych. Co to oznacza dla kredytobiorców?

- Stopy procentowe w Polsce dwa razy wyższe, niż dziś, ocenia Bank ING. O ile wzrośnie rata kredytu?

- Czesi kolejny raz podnoszą stopy procentowe. To odpowiedź na dwucyfrową inflację

- KNF: banki powinny liczyć zdolność kredytową, jakby stopy miały wzrosnąć o 5 pkt procentowych

- Inflacja w marcu w Polsce ostro w górę. Szok na rynku paliw głównym powodem

- 500 Plus mniejsze o 100 złotych, oszczędzanie też traci sens, ale rząd zyskuje. Tak działa wysoka inflacja